AKROPOLIS GROUP IŠPLATINO DEBIUTINĘ 300 000 000 EUR VERTĖS, 2,875% OBLIGACIJŲ EMISIJĄ, KURIOS TERMINAS SUEINA 2026 M. BIRŽELIO MĖN.

NESKIRTA TIESIOGIAI ARBA NETIESIOGIAI IŠLEISTI, SKELBTI ARBA PLATINTI JUNGTINĖSE AMERIKOS VALSTIJOSE ARBA BET KURIOJE KITOJE JURISDIKCIJOJE, KURIOJE TAI DARYTI BŪTŲ NETEISĖTA.

Trečiadienį, 2021 m. gegužės 26 d., Akropolis Group, UAB (toliau – Akropolis Group), Baltijos šalyse pirmaujanti prekybos ir pramogų centrų vystymo ir valdymo įmonė, sėkmingai išplatino debiutinę 300 mln. EUR vertės 5 metų trukmės obligacijų emisiją su 2,875% metine kasmet išmokamų palūkanų norma (toliau – Obligacijos), įtvirtinant Akropolis Group vardą tarptautinėse skolos kapitalo rinkose.

Obligacijos, kurių terminas sueina 2026 m. birželio 2 d., buvo išplatintos su 3,00% metiniu pajamingumu bei 99,428% galutinio viešo siūlymo kaina.

„Įžengimas į tarptautinę kapitalo rinką sėkmingai išplatinant debiutinę 300 milijonų eurų euroobligacijų emisiją yra istorinis žingsnis „Akropolis Group“ ir pirmasis tokio tipo sandoris visame Baltijos šalių NT sektoriuje. Esame dėkingi tarptautiniams ir vietos investuotojams, įsigijusiems obligacijų, už pasitikėjimą. Tai patvirtina grupės brandą, leidžia mums diversifikuoti finansavimo šaltinius ir koncentruotis tolesniam grupės augimui”, – sako Manfredas Dargužis, Akropolis Group direktorius ir valdybos pirmininkas.

Emisijos metu gautos lėšos bus panaudotos refinansuoti esamas paskolas ir bendriems įmonės poreikiams, įskaitant grupės plėtrą.

Akropolis Group turi BB+ (neigiama perspektyva) S&P ir BB+ (stabili perspektyva) Fitch reitingus. Obligacijos bus įtrauktos į Euronext Dublin reguliuojamos rinkos sąrašus, papildomai įtraukiant ir į NASDAQ Vilnius sąrašus.

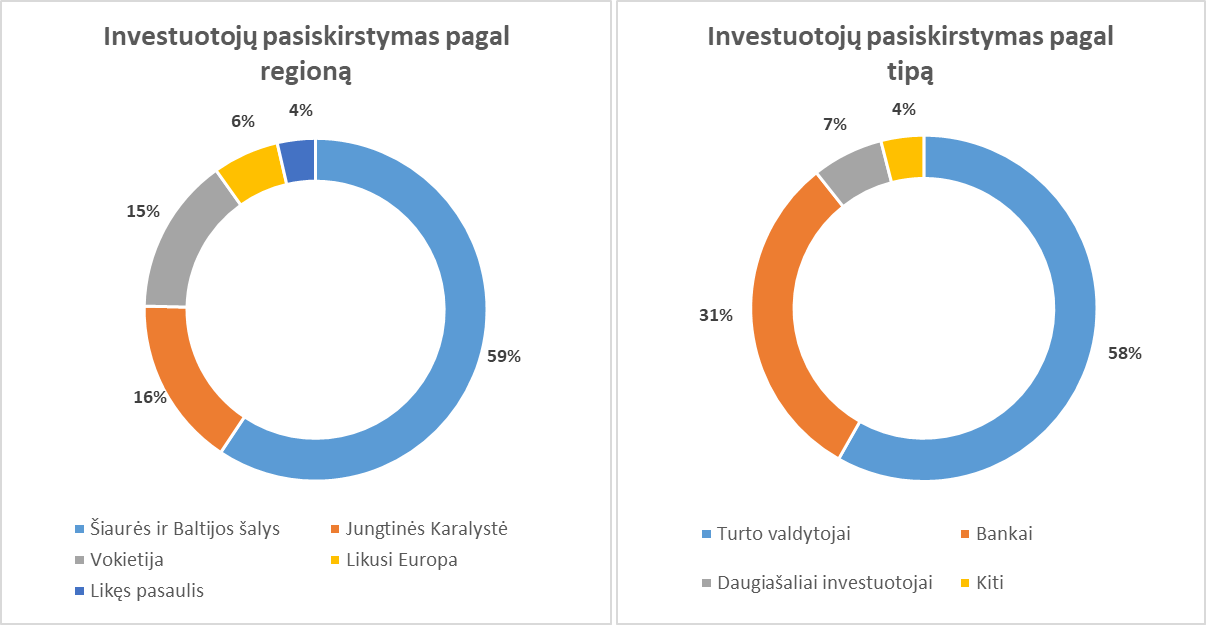

Sandoris pritraukė labai įvairius investuotojus – siūlyme dalyvavo daugiau kaip 50 investuotojų, galutiniame investuotojų sąraše buvo turto valdytojų iš visos kontinentinės Europos ir Jungtinės Karalystės, siūlyme aktyviai dalyvavo regioniniai investuotojai, įskaitant Baltijos ir Šiaurės šalių fondų valdytojus ir bankus.

Akropolis Group savo debiutinio euroobligacijų siūlymo metu bendradarbiavo su bankais BNP Paribas, J.P. Morgan ir Luminor, obligacijų programos organizatoriais ir platintojais. Akropolis Group teisiniais klausimai patarė Clifford Chance LLP, kaip pagrindinis teisinis patarėjas, ir advokatų kontora TGS Baltic, kuri patarė Lietuvos ir Latvijos teisės klausimais. Bankams teisiniais klausimais patarė Linklaters LLP ir Walless. Akropolis Group auditorius yra PricewaterhouseCoopers.

Sandorio sąlygų santrauka

| Emitentas: | Akropolis Group, UAB (BBG simbolis: AKRPLS) |

| Emitento reitingas: | BB+ (neigiama perspektyva) S&P / BB+ (stabili perspektyva) Fitch |

| Obligacijų reitingas: | BB+ (neigiama perspektyva) S&P / BB+ (stabili perspektyva) Fitch |

| Garantai: | Ozo Turtas, UAB; Taikos Turtas, UAB; Aido Turtas, UAB; SIA „M257“ |

| Formatas: | S reglamentas, 1 kategorija, registruota (NSS) |

| Statusas: | Emitento ir kiekvieno Garanto tiesioginiai, besąlyginiai, neužtikrinti ir nesubordinuoti įsipareigojimai |

| Dydis: | 300 mln. EUR |

| Terminas: | 5 metai |

| Termino pabaigos data: | 2026 m. birželio 2 d. |

| Palūkanos: | 2,875% fiksuotos, metinės, skaičiuojamos pagal faktinį dienų skaičių mėnesyje ir metuose |

| Tolesnio viešo siūlymo pajamingumas: | 3,000% metinis pajamingumas (toliau viešai siūlant už 99,428% kainą) |

| Įtraukta į biržos sąrašus: | Euronext Dublin reguliuojama rinka, automatiškai įtraukiant į NASDAQ Vilnius |

| Bendrieji pasauliniai koordinatoriai: | BNP Paribas, J.P. Morgan |

| Bendrieji siūlymo vykdytojai: | BNP Paribas, J.P. Morgan, Luminor |

| Nominalūs dydžiai: | EUR 100 tūkst. x EUR 1 tūkst. |

| ISIN: | XS2346869097 |

Investuotojų dalyvavimo statistika

Šis pranešimas nėra siūlymas parduoti vertybinius popierius Jungtinėse Amerikos Valstijose arba bet kurioje kitoje jurisdikcijoje, kur tai daryti būtų neteisėta. Akropolis Group neregistravo ir neketina registruoti jokios Obligacijų dalies jokiose tokiose jurisdikcijose ir neketina vykdyti viešo vertybinių popierių siūlymo jokiose tokiose jurisdikcijose. O ypač, Obligacijos nėra ir nebus registruojamos pagal 1933 m. JAV vertybinių popierių įstatymą, su pakeitimais (toliau – JAV vertybinių popierių įstatymas), jos negali būti siūlomos arba parduodamos Jungtinėse Amerikos Valstijose arba JAV asmenims (kaip ši sąvoka apibrėžta S reglamente pagal JAV vertybinių popierių įstatymą), jų vardu ar jų naudai, nebent būtų taikoma išimtis iš JAV vertybinių popierių įstatyme nustatytų registracijos reikalavimų, arba vykdant sandorį, kuriam netaikomi tokie registracijos reikalavimai, arba laikantis kitų taikomų valstybių vertybinių popierių įstatymų. Už Jungtinių Amerikos Valstijų ribų siūlymas teikiamas ne JAV asmenims pagal S reglamentą pagal JAV vertybinių popierių įstatymą. EEE valstybėse narėse šis pranešimas skirtas tik tiems asmenims, kurie yra „profesionalieji investuotojai“, kaip šią sąvoką apibrėžia Reglamentas (ES) 2017/1129. Jungtinėje Karalystės šis pranešimas skirtas tik tiems asmenims, kurie yra „profesionalieji investuotojai“, kaip šią sąvoką apibrėžia Reglamentas (ES) 2017/1129, nes pagal 2018 m. įstatymą dėl (pasitraukimo iš) Europos Sąjungos jis yra nacionalinės teisės dalis. Šis pranešimas platinamas ir skirtas tik tokiems asmenims Jungtinėje Karalystėje, kuriems netaikomas Finansinių paslaugų ir rinkų įstatymo 21(1) str.